(II PARTE)

Michael Roberts

…La desaceleración de las ganancias corporativas de EEUU se replica en todas las principales economías. Aquí está mi última estimación de las ganancias corporativas globales en cinco economías clave. La caída de la pandemia registró una caída del 20 % en las ganancias corporativas globales en 2020, seguida de una recuperación del 50 % en 2021, pero ahora el crecimiento de las ganancias se ha ralentizado a solo el 0,5 % en el cuarto trimestre de 2022. Y tenga en cuenta, como he hecho antes, que las ganancias habían dejado de aumentar en 2019, incluso antes de la pandemia, lo que sugiere que las principales economías se dirigían a una crisis antes de que surgiera el COVID.

Luego está la presión del crédito por el aumento de las tasas de interés y el endurecimiento monetario (es decir, una caída en el crecimiento de la oferta monetaria). Esto está sucediendo porque los principales bancos centrales están decididos a tratar de «controlar la inflación» con altas tasas de interés (a pesar de que se ha demostrado que esto malinterpreta las causas de la inflación actual).

En sus actas, la Reserva Federal lo resume de esta manera: «Con la inflación permaneciendo inaceptablemente alta, los participantes esperaban que se necesitara un período de crecimiento por debajo de la tendencia en el PIB real para equilibrar mejor la demanda agregada con la oferta agregada y, por lo tanto, reducir las presiones inflacionarias». Así que incluso una recesión será necesaria para reducir la inflación. En eso, la Reserva Federal tiene razón; de hecho, las tasas de inflación se mantendrán muy por encima de los niveles prepandemic a menos que haya una crisis.

Después de la pandemia, los bancos centrales intentaron volver a la política de dinero fácil adoptada durante la larga depresión de la década de 2010 con el fin de impulsar la recuperación económica. En 2022 se llevó a cabo un tremendo auge del crédito, lo que llevó a un aumento de los préstamos bancarios estadounidenses de 1,5 billones de dólares.

Junto con los préstamos bancarios, hubo una explosión en lo que se llama préstamos de baja calidad que aumentó la deuda en las empresas estadounidenses a máximos récord. El stock total de la deuda corporativa «subprime» de EEUU (bonos basura, préstamos apalancados, préstamos directos) ha alcanzado los 5.000 millones de dólares. La deuda corporativa no financiera total (bonos y préstamos) es de 12,7 mil millones de dólares, lo que hace que la deuda de baja calidad sea un 40 % del total.

Esta deuda financió a empresas muy especulativas o altamente endeudadas, ya fuese con préstamos («préstamos apalancados») o bonos sin grado de inversión («bonos basura») e incluye préstamos corporativos vendidos en titulizaciones llamadas obligaciones de préstamos garantizados (CLO), así como préstamos otorgados de forma privada por no bancos que no están regulados. Años de crecimiento, evolución e ingeniería financiera han generado un mercado de bonos complejo, altamente fragmentado y poco regulado.

Y esto se replicó a nivel mundial. El informe anual de la Junta de Estabilidad Financiera Global sobre las llamadas Instituciones Financieras No Bancarias (NBFI) encontró que el «sector BNBFI creció un 8,9 % en 2021, más que su crecimiento promedio quinquenal del 6,6 %, alcanzando los 239,3 billones de dólares. […] El sector total de NBFI aumentó su participación relativa en el total de activos financieros globales del 48,6 % al 49,2 % en 2021».

Los bancos centrales no tienen idea de lo que está causando la inflación y cómo controlarla, pero van aumentando las tasas incluso si causa quiebras bancarias, quiebras corporativas y una crisis. El gobernador de la Reserva Federal, Kocherlakota, señaló que «los banqueros centrales han expresado su preocupación de que la inflación por encima del objetivo podría llevar a que «la inflación no se detenga» (Bernanke 2011) o que la inflación se afiance» (Powell 2022)». Eso podría dar lugar a la necesidad de reducir las «expectativas de inflación» a través de una grave recesión. Como dice Bernanke (2011), «el coste de eso en términos de pérdida de empleo en el futuro, a lo que tendremos que hacer frente, sería bastante significativo… A mi leal saber y entender, no hay modelos macroeconómicos en el mundo académico que integren posibilidades de este tipo.» Así que no tiene ni idea.

La reciente crisis bancaria de EEUU fue el resultado de la creciente reducción de crédito en los bancos, principalmente los más pequeños, y en las empresas. Y no ha terminado, ni en los EEUU ni en Europa. A medida que las tasas de interés aumentan, los depositantes están cambiando su dinero de bancos débiles a cuentas con mejores rendimientos, como los fondos del mercado monetario, huyendo de aquellos bancos que invierten los depósitos de sus clientes en activos con pérdidas, como los bonos del gobierno. Esto ha llevado a una fuerte disminución en los préstamos bancarios a empresas de todo Estados Unidos.

y en Europa.

Así que hay menos fondos para la inversión y la supervivencia y a tasas de interés más altas. Hasta ahora, debido a que las ganancias corporativas habían aumentado tanto, a pesar de que la deuda corporativa con el PIB había aumentado a máximos históricos, la mayoría de las empresas estadounidenses han podido cubrir los costes del servicio de la deuda de manera cómoda. Pero eso se acabó. Las infames empresas zombis (hasta el 20 % de todas las empresas de EEUU y Europa) se enfrentan a la quiebra.

Las solicitudes de quiebra se han disparado en las principales industrias. En marzo, se presentaron 42.368 nuevas quiebras, un 17 % más que hace un año. También fue el tercer mes consecutivo de aumentos de bancarrotas. Mientras tanto, la financiación de capital de riesgo para nuevas empresas disminuyó un 55 % en el primer trimestre de 2023 en comparación con el mismo período de hace un año. Este es el nivel más bajo en más de cinco años.

Y así es como lo resume John Plender del FT: «el endurecimiento más draconiano en cuatro décadas en las economías avanzadas, con la notable excepción de Japón, acabará con gran parte de la población zombi, restringiendo así la oferta y aumentando el ímpetu inflacionario. Tenga en cuenta que el número total de insolvencias de empresas registradas en el Reino Unido en 2022 fue el más alto desde 2009 y un 57 por ciento más alto que en 2021».

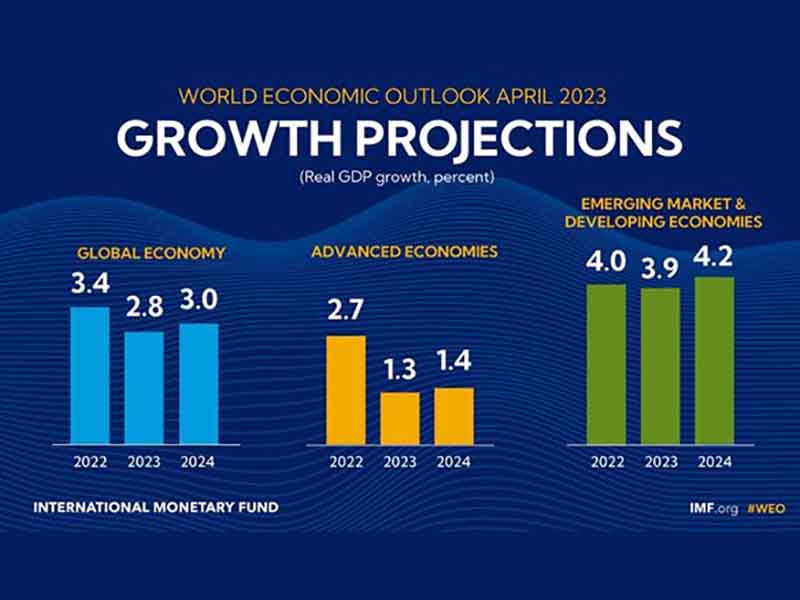

En su último informe económico, el FMI dice que la economía mundial está experimentando «una recuperación difícil». Predice que el crecimiento global (que incluye a China, la India y otras grandes economías «en desarrollo») se ralentizará este año hasta el 2,8 %. Y ese es el pronóstico base. Si el crédito se endurece aún más y las tasas de interés se mantienen altas, el crecimiento global podría caer a solo el 1 %. Las economías del G7 crecerán poco más del 1 % este año y, después de tener en cuenta el crecimiento de la población, casi nada. El Reino Unido y Alemania se contraerán.

La UNCTAD sigue al FMI con un pronóstico aún más pesimista sobre el crecimiento mundial este año, solo crecerá el 2,1 %. Concluye que «Esto podría poner al mundo en el camino de una recesión… Con la era del crédito barato llegando a su fin en un momento de «policrisis» y crecientes tensiones geopolíticas, no se puede descartar el riesgo de calamidades sistémicas. El daño a los países en desarrollo por choques imprevistos, especialmente cuando el endeudamiento ya es una fuente de angustia, será pesado y duradero».

La UNCTAD señala que los costes del servicio de la deuda han aumentado constantemente en relación con el gasto público en servicios esenciales. El número de países que gastan más en el servicio de la deuda pública externa que en la atención médica aumentó de 34 a 62 durante este período.

Vítor Gaspar, jefe de política fiscal del FMI, asegura que para 2028, la carga de la deuda pública mundial está en camino de igualar el valor de los bienes y servicios producidos en el mundo. «Al final de nuestro horizonte de proyección, 2028, se espera que la deuda pública en el mundo alcance casi el 100 por ciento del PIB, de vuelta a los niveles récord establecidos en el año de la pandemia».

Su respuesta es un nuevo ciclo de «austeridad» (es decir, reducir el gasto público y aumentar los impuestos). El endurecimiento fiscal puede ayudar al moderar el crecimiento de la demanda agregada y, por lo tanto, contribuir a aumentos más moderados en las tasas de política”, y agrega que esto a su vez «aliviaría las presiones sobre el sistema financiero» provocadas por el aumento de los costes de endeudamiento en el transcurso de 2022.

Según Fitch Rating, los impagos de la deuda nacional están en un nivel récord. Ha habido 14 casos de incumplimiento distintos desde 2020, en nueve estados soberanos, un marcado aumento en comparación con 19 incumplimientos en 13 países entre 2000 y 2019.

La larga depresión de la década de 2010 continúa en la década de 2020. El último informe económico del Banco Mundial hace una lectura sombría de la economía mundial. «El «límite de velocidad» de la economía mundial, la tasa máxima a largo plazo a la que puede crecer sin provocar inflación, caerá a un mínimo de tres décadas para 2030″. Entre 2022 y 2030, se espera que el crecimiento promedio del PIB potencial mundial disminuya en aproximadamente un tercio desde la tasa que prevaleció en la primera década de este siglo, hasta el 2,2 % anual. Para las economías en desarrollo, la disminución será igualmente pronunciada: del 6 % al año entre 2000 y 2010 al 4 % anual durante el resto de esta década. Estas disminuciones serían mucho más pronunciadas en caso de una crisis financiera mundial o una recesión.

«La economía global podría enfrentarse a una década perdida», afirma Indermit Gill, economista jefe del Banco Mundial. A menos que, por supuesto, la generalización de la Inteligencia Artificial con ChatGPT salve al capitalismo.